マンション売却で高く売るポイントと損しないための注意点を解説!

マンション売却で利益がでた人はどのような売却活動を行なっていたのか、気になる方も多いと思います。

このコラムでは、利益を出すために意識すべきポイントと注意点をご紹介いたします。

詳しく相談されたい方は下記LINEよりお問い合わせください

マンション売却で利益を得る時代?

マンション売却を検討している方の多くは、売却で利益を得たいと考えているのではないでしょうか?実際にマンション売却で利益を得た人のなかには、不動産に特別詳しいというわけではなく、利益を得るためのコツや注意点を押さえたうえで売却活動を行っていたという方も多くいます。

今回のコラムでは、マンション売却のコツや注意点、そしてマンション売却後にかかる税金や節税方法などを解説します。

マンション売却で利益を得るためにも、ぜひこのコラムを参考にしてみてください。

マンション売却で利益を得た人の共通点

適用のためには下記の条件を満たす必要があります。

- 築10〜15年以内での売却

- 適切な売り出し価格の設定

- 不動産需要の高いタイミングでの売却

- 適切な内覧・売却準備

上記4つのポイントについて、1つずつ詳しく解説していきます。

マンションを買ったときよりも高く売りたいと考えている方は、ぜひ参考にしてください。

築10〜15年以内での売却

特定の状況においては例外もあるので知っておきましょう。例外は下記の通りです。

マンションを高く売却するためには、築10〜15年以内(せめて20年以内)で売却するのがポイントです。一般的に、土地と違って建物は経年劣化してしまいます。従って、築年数が経過するにつれて資産価値は減少していき、マンションの売却価格が下落する傾向にあります。

※出典:築年数から見た首都圏の不動産流通市場(2022年)|東日本不動産流通機構

適切な売り出し価格の設定

マンション売却で利益を得るためには、適切な売り出し価格の設定が重要になります。マンションの売り出し価格は安過ぎると損失が出てしまう恐れがあり、逆に相場を無視した高過ぎる価格だと売れやすいタイミングを逃してしまうことがあります。

※適切な相場についてご希望の方はLINEにてお問い合わせください。即日で高精度な査定・相場レポートをプレゼントいたします。

なお、売り出し価格は不動産会社に査定を依頼し、提示された査定額をもとに売主が決めるのが一般的です。

損をしないためにも、買主の需要に見合った価格設定を行いましょう。

不動産需要の高いタイミングでの売却

マンション利益を出す大きなポイントは「売り時」です。不動産需要の高い(購入者が多くなる)タイミングで売却活動を行うことが高値売却の実現につながることが多いです。4月からの転勤や転職、子どもの就学・進学に伴い、2~3月頃が1年で最も不動産需要が高くなります。一方で、1月・8月は、不動産取引が落ち着く傾向にあるので注意しましょう。

また、マンションの周辺環境の変化も売り時を判断するうえで重要なポイントになります。たとえば、新駅の登場、大型商業施設やショッピングセンターの新設などの開発・再開発、生活にプラスとなる変化や人の流れが増加する可能性が高まると、物件需要も自然と高まります。このように不動産需要の高いタイミングで売却を行うことで、売主側の希望条件に沿った売却がしやすくなり、儲けられる可能性が高まるでしょう。

適切な内覧・売却準備

購入検討者に良い印象を持ってもらい希望価格で売却を成功させるためには、清掃や換気など、内覧準備にも力を入れましょう。内覧は購入検討者に直接アピールできるため、購入意思を大きく左右する重要な要素です。物件に対して好印象を持ってもらうことができれば、早いタイミングで値下げ交渉なしに購入してもらえる可能性が高まります。

マンション売却で利益を減らさないための注意点

所有期間が5年を超えてから売却する

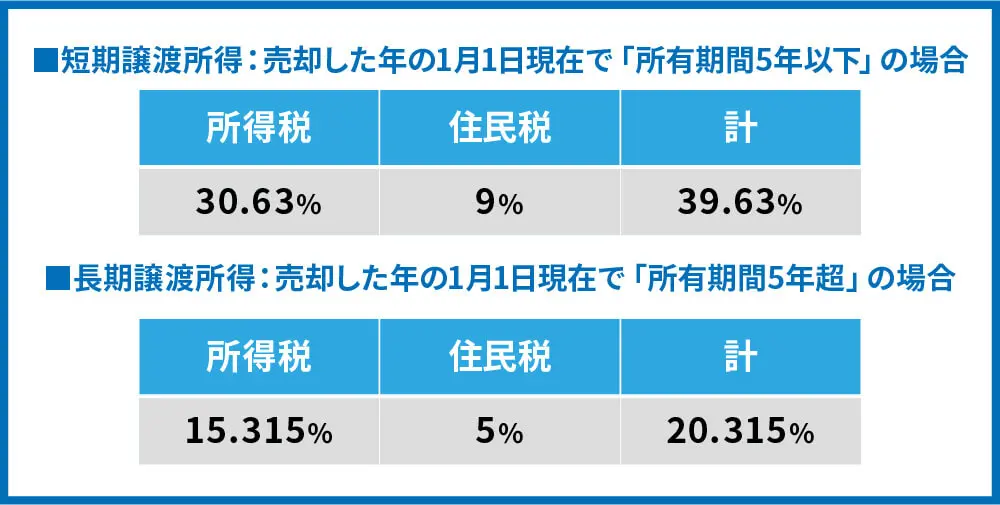

不動産を売却して発生する利益のことを譲渡所得といい、譲渡所得には譲渡所得税とも呼ばれることがある所得税や住民税が課せられます。譲渡所得税の税率は、土地や建物を売却した年の1月1日時点での所有期間が5年以下か5年超かにより異なります。

所有期間が5年超の場合は、税率が20.315%(所得税15.315%、住民税5%)となり、5年以下の場合の39.63%(所得税30.63%、住民税9%)と比較して税率が約半分となるため、5年を超えてから売却すると支出を抑えることが可能です。

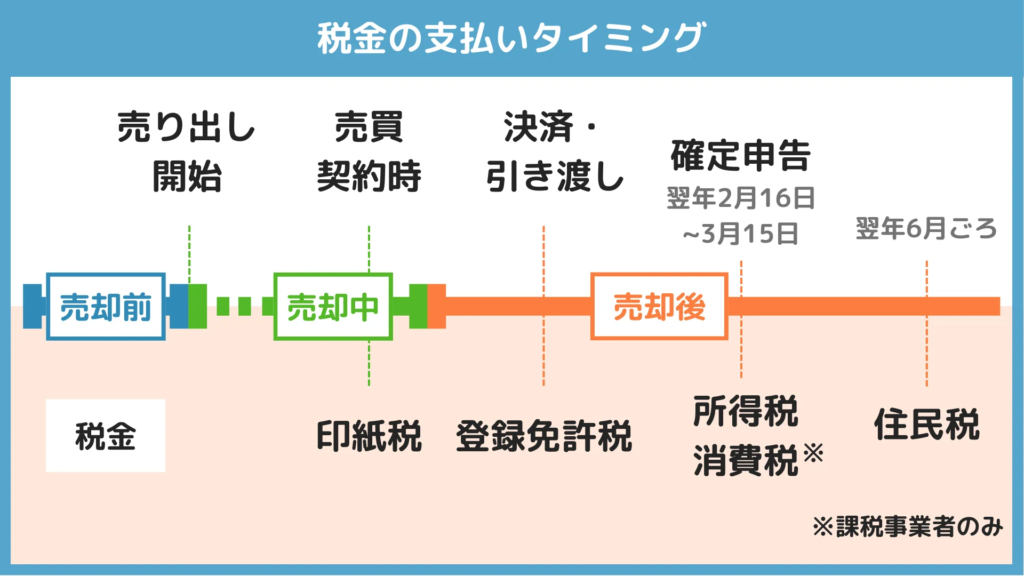

マンション売却で利益が出た際にかかる税金

マンション売却をすると、利益の有無にかかわらず一律でかかる税金と、利益が出た場合のみかかる税金が存在します。

具体的には以下の通りです。

なお、マンションの売却代金に対して、そのまま所得税や住民税がかかるわけではありません。

課税対象となる譲渡所得とは、マンション売却によって得られた利益を指し、以下の計算式によって求めることが可能です。

譲渡所得 = 譲渡収入金額 - (物件の取得費 + 売却時にかかった経費)

マンション売却で利益が出た際に使える税金対策

マンション売却で利益がでた場合には所得税や住民税を納めなければなりませんが、以下のような特例を利用することによって節税できます。

- 居住用財産の3,000万円特別控除

- 10年超所有軽減税率の特例

居住用財産の3,000万円特別控除

居住用財産の3,000万円特別控除とは、マイホームを売却した際に利用できる特例であり、要件を満たしていれば、譲渡所得から最高3,000万円までを控除できる制度です。

そのため、この特例が適用され、譲渡所得が3,000万円を超えない場合には所得税・住民税を納める必要はありません。

10年超所有軽減税率の特例

10年超所有軽減税率の特例とは、マイホームを10年以上所有していた場合に利用できる特例であり、要件を満たすことで、税率が軽減されます。具体的には、譲渡所得のうち6,000万円までにかかる税率が所得税(復興所得税を含む)10.21%、住民税4%に軽減されます。